“ดอกเบี้ย 0% ผ่อน 10 เดือน” วลีฮิตยั่วยวนใจของโปรโมชั่นบัตรเครดิต ซึ่งดอกเบี้ย 0% ก็มีจริงอยู่แต่ถ้าคุณพลาดไปนิดเดียวก็อาจเสียดอกเบี้ยโหดไม่รู้ตัว

วันนี้ Salary Investor พารู้จักดอกเบี้ยบัตรเครดิตกันให้มากขึ้นด้วยวิธีการคำนวณดอกเบี้ยบัตรเครดิต จะเป็นอย่างไร..มาดูกัน

ดอกเบี้ยบัตรเครดิต คืออะไร

ค่าบริการสินเชื่อ หรือ ค่าธรรมเนียมที่ธนาคารเรียกเก็บ เมื่อเราไม่ชำระตามเงื่อนไขที่ผู้ให้บริการกำหนด โดยดอกเบี้ยบัตรเครดิตไทยอยู่ที่ 16% ต่อปี

วิธีการคำนวณดอกเบี้ยบัตรเครดิต คือ

[ยอดค่าใช้จ่ายทั้งหมด X อัตราดอกเบี้ยบัตรเครดิต X จำนวนวันจนถึงวันก่อนสรุปบัญชีหนึ่งวัน] / จำนวนวันใน 1 ปี (365)

เมื่อใช้บัตรเครดิตไม่เป็น จนเกิดดอกเบี้ยบัตรเครดิตบานปลายตามกรณีเหล่านี้

1.เมื่อชำระเงินตรงเวลาแต่ชำระขั้นต่ำ

2.เมื่อชำระคืนเต็มจำนวนแต่เกินกำหนด

3.เมื่อเบิกเงินสดจากวงเงินบัตรเครดิตออกมาใช้ล่วงหน้า

ทำให้มีวิธีการคิดดอกเบี้ยบัตรเครดิตทั้ง 3 กรณีจะแตกต่างกันไป ดังนี้

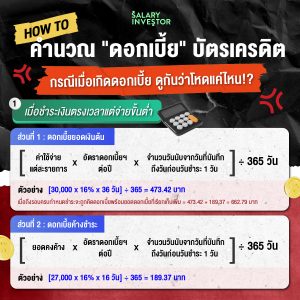

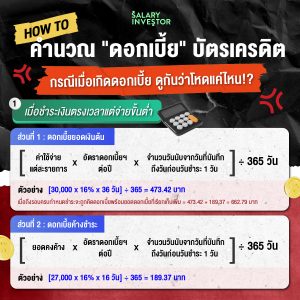

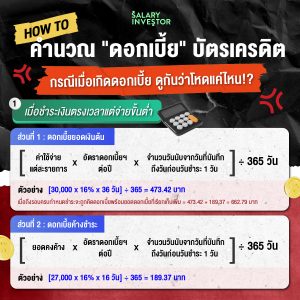

1.เมื่อชำระเงินตรงเวลาแต่จ่ายขั้นต่ำ

ดอกเบี้ยจะถูกจากทั้ง 2 ส่วน คือ

ส่วนที่ 1 : ดอกเบี้ยยอดเงินต้น

ส่วนที่ 2 : ดอกเบี้ยค้างชำระคิดจากยอดหนี้ที่ยังไม่ได้ชำระ

ตัวอย่างวิธีคำนวณ :

สมมติว่าเราเลือกรูดสินค้ามูลค่า 30,000 บาทผ่านบัตรเครดิต เมื่อวันที่ 5 ตุลาคม โดยบัตรเครดิตสรุปยอดทุกวันที่ 25 ของเดือน และวันครบกำหนดชำระเงิน ทุกวันที่ 10 ของเดือนถัดไป (อัตราดอกเบี้ยฯอยู่ที่ 16%) ต่อมาในวันที่ 10 พฤศจิกายน เลือกชำระเงินคืนขั้นต่ำ 10% คิดเป็นเงินจำนวน 3,000 บาท จะแยกคำนวนดอกเบี้ยออกเป็น 2 ส่วน

ส่วนที่ 1 : ดอกเบี้ยยอดเงินต้นจะถูกคำนวณจากวันที่บันทึกรายการถึงวันก่อนวันชำระ 1 วัน

ดอกเบี้ยเงินต้น = [ค่าใช้จ่ายแต่ละรายการ x อัตราดอกเบี้ยฯ ต่อปี x จำนวนวันนับจากวันที่บันทึกรายการถึงวันก่อนวันชำระ 1 วัน] / จำนวนวันใน 1 ปี (365)

= [30,000 x 16% x 36 (วันที่ 5 ตุลาคม – 10 พฤศจิกายน = 36 วัน)] / 365

= 473.42 บาท

ส่วนที่ 2 : ดอกเบี้ยค้างชำระคิดจากยอดหนี้ที่ยังไม่ได้ชำระ และจะคำนวณตั้งแต่วันที่ชำระขั้นต่ำจนถึงวันสรุปยอดบัญชีถัดไป

ดอกเบี้ยค้างชำระ = [ยอดคงค้าง x อัตราดอกเบี้ยฯ ต่อปี x จำนวนวันจากวันที่ชำระขั้นต่ำจนถึงวันสรุปยอดบัญชีถัดไป] / จำนวนวันใน 1 ปี (365)

= 27,000 x 16% x 16 (11 – 25 พฤศจิกายน = 16 วัน) / 365

= 189.37 บาท

ทำให้รอบครบกำหนดชำระวันที่ 25 พฤศจิกายน จะถูกคิดดอกเบี้ยฯ พร้อมยอดดอกเบี้ยที่เรียกเก็บเพิ่มทั้งหมด คือ 473.42 + 189.37 = 662.79 บาท

แล้วพอถึงรอบครบกำหนดชำระถัดไปวันที่ 10 ธันวาคมจะมียอดคงค้างพร้อมดอกเบี้ยเป็น 27,000 + 662.79 = 27,662.79 บาท

2.เมื่อชำระคืนเต็มจำนวนแต่เกินกำหนด

คิดดอกเบี้ยของยอดรวมทั้งหมดตั้งแต่วันที่ใช้จ่ายบัตรเครดิตจนถึงวันที่ชำระคืนครบทั้งหมด แถมอาจมีค่าทวงถามหนี้ และ ค่าปรับอีกด้วย

ตัวอย่าง : รูดจำนวน 30,000 บาท จำนวนวันนับจากวันที่บันทึกรายการถึงวันก่อนวันชำระ 1 วัน คือ 45 วัน

สูตร = [ค่าใช้จ่ายแต่ละรายการ x อัตราดอกเบี้ยฯ ต่อปี x จำนวนวันนับจากวันที่บันทึกรายการถึงวันก่อนวันชำระ 1 วัน] / จำนวนวันใน 1 ปี (365)

= [30,000 x 16% x 45] / 365

= 591.78 บาท

นอกจากนี้ผู้ถือบัตรเครดิตยังต้องจ่ายค่าทวงถามหนี้ ส่วนใหญ่จะอยู่ที่ประมาณ 100 บาท/รอบบัญชี + vat 7% = 107 บาท ดังนั้นรวมดอกเบี้ยที่ต้องจ่าย = 591.78 + 107 บาท = 698.78 บาท

3.เมื่อเบิกเงินสดจากวงเงินบัตรเครดิตออกมาใช้ล่วงหน้า

กรณีนี้นอกจากเสียดอกเบี้ยแล้วยังมีค่าธรรมเนียมเบิกถอนเงินสด 3% อีกด้วย

ตัวอย่าง : เบิกถอนเงินสดจำนวน 10,000 บาท ในวันที่ 2 กันยายน และมีวันสรุปยอดบัญชีคือทุกวันที่ 10 ของเดือน และวันครบกำหนดชำระ คือ ทุกวันที่ 28 ของเดือน หากต้องการปิดยอดชำระเงินเบิกถอนเงินสดพร้อมดอกเบี้ยทั้งหมด ในวันที่ 28 กันยายน จะต้องเสียดอกเบี้ยจากการเบิกถอนเงินสด :

สูตร : [ยอดเบิกถอนเงินสดล่วงหน้า x อัตราดอกเบี้ยฯ ต่อปี x จำนวนวันนับจากวันที่บันทึกรายการถึงวันก่อนวันชำระ 1 วัน] / จำนวนวันใน 1 ปี (365)

= [10,000 x 16% x 26 (2 – 27 กันยายน = 26 วัน)] / 365

ดอกเบี้ยที่ต้องเสียจากกการเบิกเงินสด = 113.97 บาท

เสียค่าธรรมเนียมเบิกถอนเงินสด 3% ของยอดเงินที่รูด 10,000 บาท = 300 บาท เท่ากับว่าต้องจ่ายค่าธรรมเนียมบวกดอกเบี้ย = 300 + 113.97 = 413.97 บาท

สรุปแล้ว

อย่างที่เห็นตาม 3 กรณีข้างต้นที่จะถูกคิดดอกเบี้ยบัตรเครดิตที่เพิ่ม ดังนั้น ให้ใช้งานบัตรเครดิตอย่างมีวินัยโดยชำระเต็มจำนวนตามกำหนดทุกเดือน จะได้ไม่เสียค่าใช้จ่ายในส่วนนี้และเป็นการใช้บัตรเครดิตได้อย่างคุ้มค่า

อ้างอิง : ตลาดหลักทรัพย์ไทย SET, ธนาคารแห่งประเทศไทย